주요 농자재 수급 및 가격 동향이 초미의 관심사로 떠오르고 있다. 올해 비료 가격은 2000년대 이후 가장 높은 가격 수준을 보였으며 농약은 원제의 수입 단가 상승폭이 컸다. 농약 원제 수입 단가의 상승추세와 최근 물류비 및 환율 상승에 따라 수입 원제 가격 압박요인은 지속될 가능성이 높다.

농림축산식품부는 올해 농가의 비료 구매 부담 경감을 위해 가격 인상분의 20%만 농가가 부담하도록 지원해 비료 수급 안정에 정책을 집중했다. 한국농촌경제연구원은 이달 19일 발간한 KREI 현안분석(서대석 연구위원 등) ‘주요 농자재 가격 동향과 시사점’에서 비료·농약 가격이 지속 상승할 경우 농업소득을 위협할 수 있으므로 정부는 비료와 농약 가격을 안정화 하는 다양한 정책을 구사해야 할 것으로 전망했다.

2020년 중반 이후 원유를 비롯한 대부분의 국제 원자재 가격이 크게 상승, 해상운임 및 환율까지 상승함에 따라 국내 농산업 및 제조업 원가 부담이 가중되고 있다.

최근 국제 원자재 가격의 변동 요인은 주로 ‘글로벌 요인’ 즉 원자재 전반에 영향을 미치는 요인으로 유발돼 우크라이나 상황이 호전되더라도 원자재 가격 전반의 상승세는 이어질 가능성이 높다고 분석됐다.

이에 수입의존도가 높은 비료와 농약의 원자재·원제 가격 변화에 따른 우리나라 농업부문 영향 분석이 주요 이슈로 등장했다.

국제 유가는 2020년 중반 이후 상승세를 지속하다 2021년 가격이 2009년 이후 최대폭(전년비 67% 상승)으로 상승했으며 올해 중반까지 상승세를 유지하고 있다.

△두바이유 기준(달러/배럴):2020년 3/4분기 30.62→2021년 3/4분기 71.56→2022년 2/4분기 109.73

국제 식량과 곡물 가격지수(2014~2016년 평균=100) 역시 크게 상승했다. FAO가 발표하는 세계 식량가격지수(food price index)는 실질가격(real price) 기준으로 2018년 94.2에서 2020년 99.2, 2021년 125.1이었고, 2022년 상반기 평균 147.9까지 상승했다.

미국 원·달러 환율도 2021년 하반기 이후 상승세를 이어가고 있다. 2018년 1100원에서 2020년 1180원까지 상승 후 2021년 1144원으로 다소 하락했으나, 2021년 하반기 이후 상승세를 지속해 이달 27일 현재 1440원을 넘나들고 있다.

최근 원자재 가격의 변동은 원자재 가격 전반에 걸친 요인에 따른 것으로 세계경제의 여건 변화와 유동성을 비롯해 글로벌 공급망 상황 등이 주요 원인이며, 당분간 상승세가 이어질 전망이다. 글로벌 팬데믹(COVID-19) 이후, 원자재 가격의 상승은 글로벌 유동성 확대와 경기 회복 등 원자재 수급 전반에 걸친 요인이 주요 원인으로 분석된다.

국제 곡물 가격은 우크라이나 사태를 비롯한 주요 곡물 수출국의 수출 제한 조치가 상승의 주요 원인이 됐다. 그렇다면 국내 주요 농자재인 무기질비료와 농약가격은 원자재 가격변화에서 어떤 영향을 받을 수 있을까.

세계곡물가 추세 맞춰 비료원자재 가격 모니터링

무기질비료부터 살펴보면 최근 10년간(2012~2021년) 농업용 비료의 성분량 기준 생산량과 소비량은 각각 연평균 2.1%, 2.3% 감소했다.

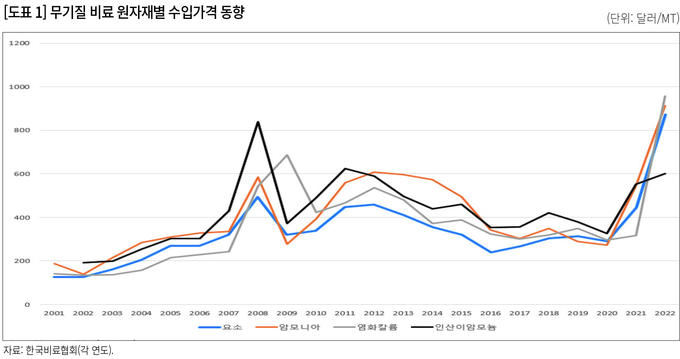

단위 면적당 무기질비료 사용량(성분량 기준)은 27.5kg/10a로 최근 5년간 연평균 0.5%씩 다소 감소하는 추세를 보이고 있다. 주요 비종별 농가 판매가격은 2012년 이후 하향 안정화 추세였으나 2022년 올해 급등했다.

2022년 비료 가격은 2000년대 이후 가장 높은 가격 수준을 보였다.

△요소 가격 5300원/20kg(’01년)→1만6550원(’08년)→8600원(’19년)→2만8900원(’22년)

△용성인비 3650원/20kg(’01년)→1만1871원(’09년)→8850원(’19년)→1만3600원(’22년)

△염화칼륨 5650원/20kg(’01년)→2만2750원(’09년)→9600원(’19년)→1만9600원(’22년)

△복합비료(21-17-17) 5800원/20kg(’01년)→2만2068원(’09년)→1만150원(’19년)→1만6300원(’22년)

농림축산식품부는 2022년 농가의 비료 구매 부담 경감을 위해 가격 인상분의 20%만 농가가 부담하도록 지원하고 있다. 농업인별 최근 3개년 무기질비료 평균 구매량의 95% 이하 물량에 한해 가격보조를 지원한다. 이에 주요 비종별로 한 포대(20kg)당 최대 1만5180원~3340원까지 농업인 부담이 경감됐다. 농업인이 가장 많이 구입하는 ‘21복합비료’는 한 포대당 1만1680원이 경감됐다.

무기질비료 원료는 전량 수입에 의존하고 있다. 비료산업은 대표적인 장치산업 중 하나로 원자재 수입가격이 제조 원가의 70%를 차지하므로 국제 원자재 가격 변화 모니터링과 대응이 가장 중요하다.

올해 비료 원자재 가격의 대폭 상승은 다양한 요인이 복합적으로 작용했다. 특히 2019년 전후 전 세계적 이상기후 심화와 코로나19 장기화에 따른 국제 물류 지연 등으로 주요 식량 수출국의 식량안보 조치에 따른 식량과 비료 수출 제한 등이 원인으로 꼽힌다. 이와 함께 곡물 생산성 증대를 위한 비료 수요 증가도 주요 원인으로 분석되고 있다.

우리나라 비료 원자재 수입가격은 세계 곡물 가격 동향에 연동돼 변화하는 것으로 분석된다. 세계 식량위기 등 세계 곡물가격 상승→세계 곡물 생산성 증대 수요 증가→세계 주요국 무기질비료 수요 증대→비료 국제 원자재 가격 상승→국내 수입 원가 급등으로 이어지는 양상이다.

이에 따라 세계 곡물가격 변화 추세에 맞춰 국내 비료 국제 원자재 가격에 대한 모니터링이 필요하다. 특히 비료의 원료 및 완제품 수출 주요 국가인 중국과 러시아 등이 직·간접 수출 제한 조치를 금년 말까지 시행하고 있다. 이에 당분간 세계 비료 원자재 가격은 높게 유지될 가능성이 다분하다. 특히 중국과 러시아 모두 비료 주요 성분인 질소(N), 인산(P), 칼륨(K) 등 전체 비료 원자재의 세계 수출 비중이 높다.

비료 수출 제한 조치에 더해 세계 식량위기와 국제 정세 불안 요인 등으로 곡물 수출국가에서 상승하는 곡물 가격에 대비한 생산량 증대는 비료 수요 증가를 가져올 것으로 예상된다. 이에 따라 전문가들은 비료 원자재의 국제 가격이 당분간 높게 유지될 것으로 전망하고 있다.

그렇다면 비료 원자재 전량을 수입에 의존하면서 수입량은 적은 우리나라의 경우 세계 수출가격의 가격 수용자(price taker)가 될 수밖에 없다. 또한 물류 제한과 환율 상승 등으로 원자재 가격 부담이 가중되는 등 비료가격 인상요인의 압박이 지속될 가능성이 높다.

올해 농협 농약 인수가격 살충제·제초제 인상

농약 수입원제 가격 인상의 압박요인도 수입단가의 상승추세와 물류비 및 환율 상승에 따라 지속될 가능성이 크다.

농약 생산량과 출하량은 2001년 정점 이후 지속 하락 추세이나 사용량 증감에 따라 등락하고 있다. 특히 수도용 농약의 출하량 비중은 2000년 24%에서 2015년 10%, 2021년 9.4%로 감소했다.

농약의 성분량 기준 최근 평년 생산량은 1만8787톤으로 연평균 0.6%(10년) 증가했으나 최근에는 0.7%(5년) 감소추세다.

최근 평년 출하량은 1만8287톤으로 10년간 연평균 1.0% 증가했으나 최근 5년간에는 1.3% 감소했다. 단위 면적당(ha) 전체 농약 사용량은 2001년 11.7kg을 정점으로 감소했으나 최근 9.5kg 내외수준이다. 최근 5년간은 기상 여건에 따라 농약 사용량이 증감을 반복하며 연평균 1.0% 감소하는 추세이다. 그러나 2019년 8.7kg 이후 2021년 9.9kg으로 전체 농약 사용량이 증가 추세를 보였다.

논벼의 단위 면적당 농약 사용량은 2001년 6.2kg을 정점으로 최근에는 2.2kg 내외 수준으로 감소했다. 10년간 연평균 2.2% 감소, 최근 5개년에는 연평균 2.1%가 줄어드는 등 감소추세가 지속되고 있는 모습이다.

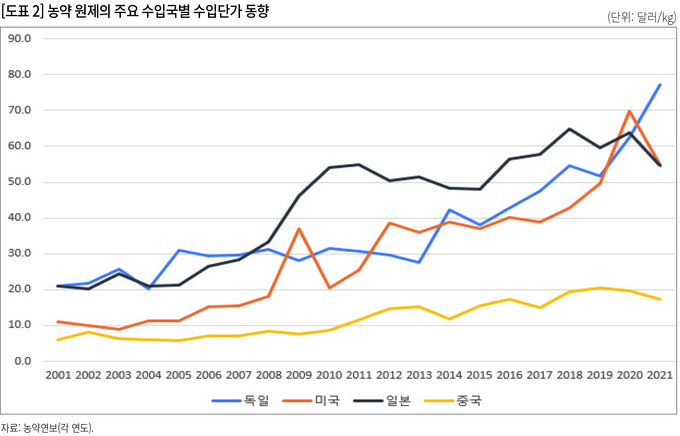

농약은 전체 시장규모의 약 50% 정도가 농협 계통구매를 통해 유통되고 있다. 주요 농약 종류별 농협 인수가격은 살균제의 경우 하락세가 지속되고 있으나, 살충제와 제초제는 상승세를 보였다.

살균제의 농협 인수가격은 최근 5년간 평균 1.2%, 10년간 연평균 2.2% 하락세를 지속했다. 살충제는 최근 5년간 연평균 3.4% 상승, 10년간 연평균 1.7% 상승세를 나타냈다. 제초제는 최근 5년간 연평균 5.5%, 10년간 연평균 1.8% 상승세를 보였다.

2016~2019년까지 지속적으로 농협 인수가격은 전년 대비 인하됐고, 2020~2021년은 전년 가격 수준을 유지했다. 올해는 살균제의 경우 전년과 비슷한 수준이나 살충제와 제초제는 각각 15%, 30% 수준 인상했다.

물류비·환율 상승, 오리지널 원제단가 높게 유지 전망

농약 원제의 국내 총 수요시장 규모는 8155억원이고 이중 수입 원제가 7117억원, 국내 합성원제 내수용이 495억원 규모로서 수입의존도가 93% 수준이다. 전체 농약 원제 수입량은 최근 평년 기준으로 1만5229톤 수준이고 최근 5년간 연평균 4%, 10년간 연평균 2% 증가추세다. 전체 농약 원제 수입액은 5억2547만달러 수준으로 연평균 7.3%(5년간), 5.0%(10년간) 상승추세이다.

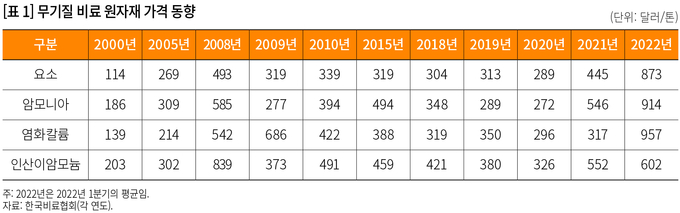

한편 수입 원제의 수입 단가는 최근 평년 기준 34.0달러/kg 수준이고 연평균 3.2% 상승추세다. 이중 살충제의 수입 단가가 가장 높아 62.6달러/kg 수준이고 연평균 최근 5년간 7.9%, 10년간 6.3%로 상승폭이 큰 것으로 나타났다.

주요 수입국은 독일, 미국, 일본, 중국 등이며 물량을 기준으로는 중국에서 가장 많이 수입하고, 수입액 기준으로는 일본이 가장 많은 액수를 차지하고 있다. 중국으로부터 4857톤을 수입해 물량 기준으로는 32%로 가장 많이 수입하고 있다. 일본으로부터의 수입액은 1억4875만달러로 28% 수준이다.

평균 수입단가(kg당)는 각각 일본 60.4달러, 독일 56.4달러, 미국 49.1달러, 중국 18.9달러 수준이다. 최근 독일의 수입단가(kg당) 상승폭이 커 연평균 13%(5개년), 11.2%(10년간) 상승 추세이다.

농약 원제 수입 단가의 상승추세와 최근 물류비 및 환율 상승에 따라 수입 원제 가격 압박요인은 지속될 가능성이 크다. 오리지널 수입 의존도가 높아 최근 원제 수입단가 인상폭이 큰 살충제와 독일산 오리지날 원제를 사용하는 국내 농약 판매가격의 인상 압박 요인이 지속될 가능성이 높다.

최근 물류비와 환율의 지속적 상승으로 인한 오리지널 원제의 수입단가는 당분간 높게 유지될 전망으로 이를 반영한 국내 농약가격 인상 압박 요인이 존재한다.

비료 농약 가격 계속 상승시 농업소득 위협

농가가 실제 구입하는 재료비(농가구입가격지수(’15년=100))는 금년 상반기까지 140.6으로 전년 대비 27.6% 상승했다.

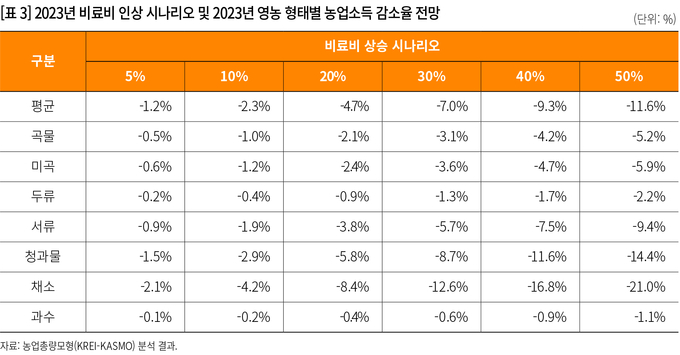

주요 작목별 비료비와 농약비를 포함한 농업경영비 부담 비중은 15% 내외이므로 농업경영비 부담 증가율은 2% 내외 수준이고, 전체적인 재료비 인상에 따른 농업경영비 부담 증가율은 8% 상승이 전망된다.

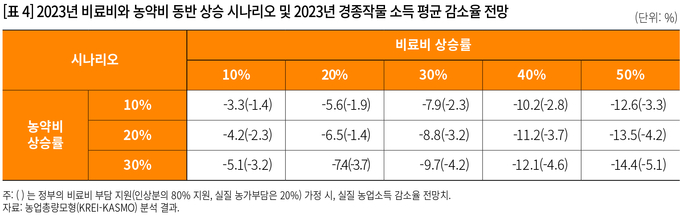

농업총량모형(KREI-KASMO) 분석결과 비료비와 농약비 등 상승으로 인한 농산물 가격 인상요인은 매우 미미할 것으로 전망된다. 그러나 내년 이후에도 국제 원자재 가격 상승이 이어져 비료와 농약의 가격이 계속 상승할 경우, 2023년 농업소득은 최대 15% 내외 감소할 것으로 전망된다. 만일 정부가 올해와 같은 수준으로 지원할 경우(비료비 상승분 80% 지원) 농업소득 하락률은 5% 내외 수준으로 전망된다.

그러므로 글로벌 요인으로 상승하는 국제 원자재 가격 및 국제 곡물 가격의 불안정 요소가 지속돼 가격 강세가 이어질 경우, 원자재의 안정적 공급 대책 및 정책 지원과 수요 관리 방안을 마련해야 할 것으로 보인다.

비료와 농약 모두 수요탄력성(비료: 0.3, 농약: 0.2)이 매우 비탄력적인 영농 필수재이고 단위 면적당 사용량 역시 최근 정체되고 있어 수급 안정 대책 마련이 필요하다.

당분간 국제 원자재와 곡물 가격이 강세를 유지할 것으로 전망됨에 따라 국내 비료 원자재 수입가격 역시 높은 가격을 유지할 것으로 전망된다.

환율 역시 지속 상승세에 있어 원자재 구입가격 압박은 더욱 심화될 것으로 전망된다. 이에 국제 비료 원자재 및 곡물의 수급에 대한 모니터링을 강화할 필요가 있다.

세계곡물 및 식량수급 불안정이 이어질 경우, 내수용 및 수출용 곡물 생산성 증대를 위한 비료 및 농약 수요 증대에 따라 원자재 가격 상승에 대한 모니터링을 강화하고 선제적 대응이 필요하다.

특히 비료 원자재 수출국의 수출 제한 조치를 연장·강화하거나, 다른 나라로 확대될 가능성 등에 대비해 정기적인 주요국 동향 파악이 필수적이다.

원자재의 수급 안정을 위해서는 정부의 ‘무기질 비료 원료구입자금 지원’ 사업의 지속 지원, 질소질 비료의 주요 원료인 요소에 대한 할당관세 제도 역시 지속할 필요가 있다.

농약 원제의 경우 세계적 이상기후 심화, 식량안보 강화에 따라 국제적 농약 원제 가격이 상승할 경우를 대비해 2014년까지 시행하던 농약 원제와 완제품에 대한 할당관세 적용을 검토해야 할 것으로 보인다.

2023년 이후에도 비료와 농약의 국내 가격이 지속 상승할 경우, 농업소득 하락률이 최대 15% 내외로 전망됨에 따라 정부의 비료비 인상분 지원 정책은 지속돼야 할 것이다. 정부의 지원을 통해 농업소득 감소율은 15%에서 5% 내외의 소폭 하락으로 전망된다.

영농 필수재인 비료의 공급 안정 대책뿐만 아니라 효율적 사용 및 적정 사용 등 수요관리도 필요한 부분이다.

우리나라 양분수지는 OECD 1위이며, 환경부담에 따른 과잉양분 투입에 대한 지속적 관리의 중요성이 대두되고 있다.

지역별 양분관리 제도가 시범사업을 통해 시행되고 있는 만큼 적정양분 투입과 관리가 필요하고 복합비료, 과잉 단비에서 완효성비료 등 효율성이 높은 비료로 대체하기 위한 방안이 마련돼야 한다는 의견이다.